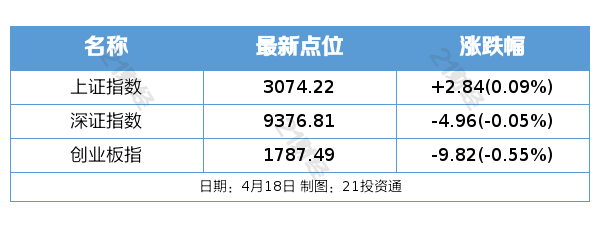

4月18日,市场全天冲高回落,三大指数涨跌不一,沪指盘中一度站上3100点。截至收盘,沪指涨0.09%,深成指跌0.05%,创业板指跌0.55%。板块方面,飞行汽车、小家电、金属铜、人形机器人等板块涨幅居前,ST板块、油气、电力、环保等板块跌幅居前。

总体上个股跌多涨少,全市场超3100只个股下跌。沪深两市成交额9496亿,较上个交易日放量311亿。

纽约三大股指18日涨跌不一。截至当天收盘,道琼斯工业平均指数比前一交易日上涨22.07点,收于37775.38点,涨幅为0.06%;标准普尔500种股票指数下跌11.09点,收于5011.12点,跌幅为0.22%;纳斯达克综合指数下跌81.87点,收于15601.5点,跌幅为0.52%。

欧洲三大股指18日全线%。法国巴黎CAC40指数报收于8023.26点,较前一交易日上涨41.75点,涨幅为0.52%;德国法兰克福DAX指数报收于17837.40点,较前一交易日上涨67.38点,涨幅为0.38%。

纽约油价18日微涨。截至当天收盘,纽约商品交易所5月交货的轻质原油期货价格上涨4美分,收于每桶82.73美元,涨幅为0.05%;6月交货的伦敦布伦特原油期货价格下跌18美分,收于每桶87.11美元,跌幅为0.21%。

银河证券指出,展望后市来看,北京车展将于4月底举办,届时自主品牌主机厂将向市场全面展示焕新的产品矩阵,扩大市场影响力,预计将对消费者的购车情绪形成一定的推动作用,带动在手订单的持续积累,助力全年新能源产品销量的可持续增长。

据证券时报报道,华为副董事长、轮值董事长徐直军在第21届华为分析师大会表示,打造鸿蒙原生应用生态,将是华为2024年最关键的事情。华为希望,通过2024年一年的时间,先在中国市场把智能手机上使用超过99%时间的5000个应用全面迁移到鸿蒙原生操作系统上,真正实现操作系统和应用生态的统一。同时也推动更多的应用,也能迁移到鸿蒙操作系统上。

银河证券认为,AIGC在影视生产全环节得到广泛应用,从生产供给端持续提升效率。在AI的赋能下,顺周期复苏下的影视院线行业以及内容业态有望迎来新增量。

据中国网,工信部新闻发言人、运行监测协调局局长陶青18日在国新办新闻发布会上表示,下一步,工信部将以人工智能和制造业深度融合为主线,以智能制造为主攻方向,以场景应用为牵引,推动制造业智能化转型、高水平赋能工业制造体系,为高质量发展提供新动能。加快突破人工智能基础关键技术,夯实应用赋能的底座。围绕算法、算力等大模型底层技术,加快推动智能芯片、大模型算法、框架等基础性关键核心技术和产品的突破,加快智能物联终端和工业云部署,提升面向制造业的算力供给运营管理能力,引导生态型企业加快打造具备全球竞争力的通用大模型,培育面向制造业场景的行业大模型,构建高水平工业数据库,激发工业数据要素价值。

据中国网,4月18日,人民银行货币政策司司长邹澜在国新办新闻发布会上表示,目前广义货币(M2)超过300万亿元,是过去多年金融支持实体经济发展的反映。总体看,当前存量货币确实已经不低了,当前我国经济结构调整在加快推进,经济更为轻型化,信贷需求跟以前相比有所转弱,信贷结构优化升级。不过,各方面对(这种)变化有认识和适应过程,一些银行在内部考核上还有“规模情节”,超过了实体经济的有效融资需求;部分企业借助自己优势地位,用低成本融资买理财或转贷给别的企业,主业不赚钱金融反而成为主要业务,这就容易形成空转和资金沉淀,降低资金使用效率。相关部门将加强对资金空转的监测,完善管理考核机制。未来随着经济转型升级,有效融资需求恢复,社会预期改善,资金沉淀空转的现象也会缓解。当前庞大的货币总量增长可能会放缓,数据上会有扰动,不宜做简单同期比较。

据中国网,国家外汇管理局4月18日发布数据显示,我国经常账户顺差继续保持在合理均衡区间,经初步统计,2024年一季度我国货物和服务贸易合计实现顺差超600亿美元,处于历史同期较高水平。展望未来,我国经常账户有基础有条件保持合理规模顺差,其中,货物贸易顺差将维持较高水平,我国出口有望得到结构性和周期性因素的共同支撑,服务贸易结构更趋优化,生产性服务贸易的作用更加突出。

研报指出,由于2023年3月小阳春带来的高基数,2024年一季度销售增速表现有所承压,全国商品房销售面积同比下降19.4%,其中3月降幅为18.3%,较1—2月收窄2.2个百分点。近期杭州、北京、郑州、南京等城市持续出台宽松政策,因城施策持续发力有望为销售止跌企稳提供支撑。3月行业投资与资金面降幅均较大,后续伴随融资协调机制与三大工程的积极推进,下滑压力有望得到缓释。

研报指出,去年底以来,我们多次提示美国经济韧性和二次通胀风险。近期,随着美国制造业、地产、库存、资本开支周期渐趋同步,强劲的增长和持续偏紧的就业市场已证明了经济韧性,3月CPI同比回升至3.5%,核心CPI同比持平于3.8%。在劳动力市场结构性紧张、大宗商品价格趋势回升的基础上,预计年底CPI同比可能回升至4%以上。往中长期看,鉴于本轮通胀存在明显的结构性因素,预计通胀中枢将较疫情前显著抬升至3%以上。这将对资产定价产生深刻含义。首先,通胀回升将压制金融资产表现,特别是利率敏感的长久期美债可能受到压制。其次,高通胀利好大宗商品特别是铜油金。最后,从风格上来看,通胀波动抬升期间,价值表现往往好于成长,而利率中枢抬升,资金变得更为挑剔,相对利好更具性价比的资产。

杏彩体育官方平台 上一篇:英特尔、英伟达当地设有研发中心以色列冲突对芯片产业 下一篇:晶方科技:公司业务处于产业链的封装服务环节主要客户